Часть 1. Почему «цена» биткоина во многом фикция

В публичных дискуссиях и статьях в СМИ о биткоинах делаются некоторые предположения:

- У биткоина есть цена, за которую его можно продать или купить.

- Биткоин можно сравнить с долей в компании или с товаром вроде золота — рынок работает одинаково.

- Биткоин ликвиден — относительно легко купить биткоины или перевести их в деньги на вашем банковском счету.

Сколько стоит биткоин?

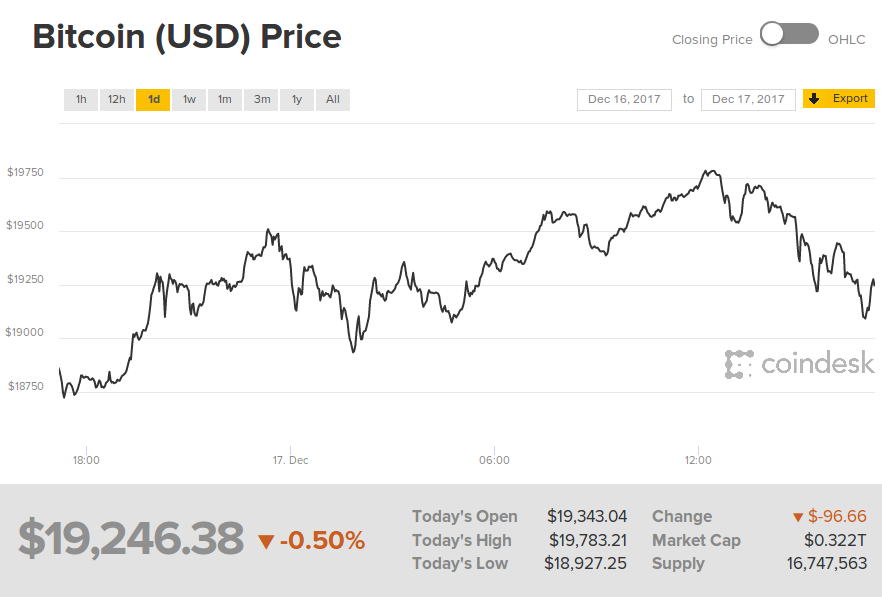

Я сейчас смотрю на CoinDesk Bitcoin Price Index [первая часть статьи вышла 19 декабря 2017 года — прим. пер.). В данный момент там указана цена $19699,46. Упс, уже $19691,76! А сейчас $19690,70! И так далее.

Эта цифра — маркетинг биткоина. Она должна создать впечатление, что биткоин — надёжный торгуемый актив с упорядоченной структурой рынка, что вы можете обоснованно указать его цену до цента и что всё прекрасно и разумно. Но это иллюзия.

Единой «цены» биткоина не существует — это выдуманная цифра. Вы не можете рассчитывать, что обменяете биткоины по этой цене — это средняя цена последних сделок на куче бирж (при вычислении индекса CoinDesk учитываются биржи Coinbase, Bitstamp, itBit и Bitfinex. Криптоадепты только что воскликнули «что!» при упоминании последней).

Если посмотреть на спред между биржами — разницу в цене на один и тот же биткоин — вы увидите спред в сотни долларов, а в моменты волатильности и тысячи.

Если бы вы написали число вроде $19699,46 с семью значимыми разрядами при разбросе данных в 5%, ваш учитель физики в средней школе дал бы вам подзатыльник. Это совершенно вводит в заблуждение. Следует написать что-то вроде «19700 плюс-минус $500», а этот красивый линейный график превратится в толстый серый брусок.

«Рыночная капитализация» ещё хуже. Это просто последняя цена, умноженная на количество существующих токенов. Фиктивная величина, которая вообще ни к чему не применима — она не равна деньгам, вложенным в криптовалюту, это не реализуемая стоимость, как рыночная капитализация компании, она не влияет на цены — это просто быстро рассчитанное броское число, которое красиво выглядит в заголовке. Торговля любыми криптовалютами настолько скромная, даже биткоином, что вы никогда не сможете реализовать даже малую часть указанной суммы. Это просто маркетинг.

Почему биткоин таков? Почему цена не является разумным, годным к использованию числом?

Изолированные острова, которые выдают себя за континент

(Здесь кратко излагается великолепная статья Пауло Сантоса «Дополнение к циклу о биткоине — структура рынка» (там читателю нужно залогиниться, чтобы дочитать до конца и автору заплатили).

В обычной фондовой торговле если акция котируется на нескольких биржах, то заявки часто перераспределяются через систему автоматической маршрутизации, так что конкретная заявка на покупку или продажу выполняется в контексте всех регистров заявок для данной акции. Это позволяет избежать фрагментации ликвидности, когда регистры разных бирж слишком изолированы друг от друга. Из-за этого затрудняется торговля, а каждый отдельный торговый пул становится более волатильным. Маршрутизация между биржами проста, потому что в отличие от биткоинов, реальным биржам не нужно держать акции у себя для проведения сделки.

Такая схема не работает для биткоина — на каждой отдельной бирже вся торговля изолирована, и биткоины реально присутствуют на бирже. В этом причина огромной волатильности и большой разбежки цен.

Кроме того, в обычной фондовой торговле спреды между биржами быстро уравниваются через арбитраж — покупку на одной бирже, чтобы продать с прибылью на другой. Это толкает цену вверх на первой бирже и вниз — на второй.

Структура рынка биткоинов затрудняет арбитраж. Если вы хотите получить прибыль от спреда в цене биткоина на разных биржах, вам нужно:

- Купить немного биткоинов на одной бирже.

- Вывести их с биржи — предположим, напрямую на депозитный адрес второй биржи — и подтвердить транзакцию в блокчейне (с задержкой минимум 10 минут), оплатив большую комиссию, если вы хотите подтвердить транзакцию в ближайших блоках. Или в два раза более высокую комиссию для гарантии.

- Продать биткоины на другой бирже.

Эти задержки (от десяти минут до более часа) и комиссии вносят достаточно затруднений в арбитраж, чтобы породить спред между биржами, даже если предположить, что у всех работают торговые боты с максимальной скоростью.

Поэтому каждая биржа действует как остров. Число с «ценой» не относится ни к одной из этих бирж-островов.

Каково жить на одном из островов?

Что означает на практике «нерегулируемый»?

Когда вы покупаете обычные акции или товары, то предполагаете, что торговая среда регулируется разумно, а биржи соблюдают правила, установленные законом, и, по существу, не будут вас беспокоить.

В случае с биткоином такое вообще невозможно представить. Вот что означает «нерегулируемый».

По поводу фондового рынка важно понимать, что каждое правило регулирования появилось потому, что кто-то ограбил многих людей именно этим способом. Правила обеспечивают целостность рынка. Так что даже инвесторы, которые осознают высокий риск, которые понимают, что криптовалюты нелепо волатильны и ничем не обеспечены, — даже они могут быть не в полной мере осведомлены о том, что сама торговая среда является частью угрозы в торговле криптовалютами.

(Одним ярким примером стал обвал iGot в Австралии в 2016 году, который ударил по многим мелким инвесторам: «Я просто предположил, что если биржа в Австралии, то должна быть какая-то система безопасности или регулирование, или что-то в этом роде, какие-то минимальные нормы, чтобы биржа отвечала за свои действия»).

На криптобиржах обычными являются махинации, которые не без оснований запрещены на реальных фондовых биржах:

- wash trades — умышленные действия на прокачку цены вверх/вниз или просто для создания иллюзии объёма торгов. До недавнего времени вы могли делать это буквально через биржевой движок Bitfinex.

- спуфинг — где вы размещаете крупную заявку, чтобы создать иллюзию рыночного оптимизма или пессимизма, и снимаете как только цена приближается к нему. Это повсеместно встречается на Bitfinex и Coinbase/GDAX.

- покраска ленты (painting the tape) — как wash trade, только с двумя и более участниками. Марк Карпелес признался в суде, что использовал Willybot для прокачки цены биткоина на бирже Mt.Gox во время надутия пузыря в 2013 году.

- front-running — когда оператор биржи удовлетворяет заявку на покупку или продажу раньше, чем это могут сделать другие клиенты.

- инсайдеры с доступом к биржевой базе торгуют на собственной бирже — этим занимались сотрудники Bitfinex. Они заявляют, что избегали конфликта интересов, но здесь отсутствует контроль или прозрачность.

Комиссия по торговле товарами и фьючерсами США назвала многие из этих махинаций (PDF) специфичными проблемами, которые на рынке криптовалют присутствуют в гораздо большей степени, чем на других рынках:

Кроме своих практических и спекулятивных функций, появление этих нарождающихся рынков отмечено нанесением разнообразного ущерба розничным клиентам, что требует внимания Комиссии. Среди прочего, этого внезапные сбои и другие нарушения рыночных торгов 52, отсроченные расчёты 53, предполагаемый спуфинг 54, взломы 55, предполагаемые инсайдерские кражи 56, предполагаемые манипуляции 57, уязвимости в программировании смарт-контрактов 58, незаконные соглашения и другие конфликты интересов 59. Такие виды активности злоумышленников могут препятствовать инновациям для укрепления рынка, подрывают его целостность и предотвращают дальнейшее развитие рынка.

Поскольку криптобиржи живут на Диком Западе, то интерфейс между ними и нормальным финансовым миром строго регулируется. Из-за этого возникают огромные проблемы с выводом реальных денег, как мы увидим в следующей части. И возникают сомнительные вещи, которые накачивают цену…

Обновление: не следует оставлять комментарии, как лично вы обналичили свои биткоины, и поэтому всё нормально! Хорошо, что у вас сложилось, но вы знаете, что у многих начинающих инвесторов возникают проблемы — и об этом стоит поговорить.

Часть 2. Биткоин, отмывание денег и KYC (Знай своего клиента)

Нормы KYC/AML (Знай своего клиента и о противодействии отмыванию денег) — бесконечная головная боль для биткоин-трейдеров.

Нормы «Знай своего клиента», приняты как часть Патриотического акта США после терактов 11 сентября. Идея заключалась в том, чтобы обнаружить отмывание денег террористами и преступниками.

Для обычных пользователей проблема в том, что закон требует, чтобы банк относился к каждому клиенту как к угрозе. А биткоин известен как любимый инструмент преступников и наркоторговцев, поэтому со стороны банков к нему особое внимание.

Это относится и к криптобиржам, и к банкам. Хорошо известно, что Coinbase требует от людей повторно загружать сканы документов, которые они уже ранее присылали, когда аккаунты переводятся в «ограниченный» режим (где вы не можете вывести свои деньги). При кэшауте они требуют больше документов для идентификации, чем при депозите. Всё это автоматизировано, практически без какого-либо сервиса обслуживания клиентов. Но они делают это не просто чтобы задержать ваши деньги — они юридически обязаны относиться к вам как к угрозе.

Банки ненавидят биткоин из-за несоответствия требованиям

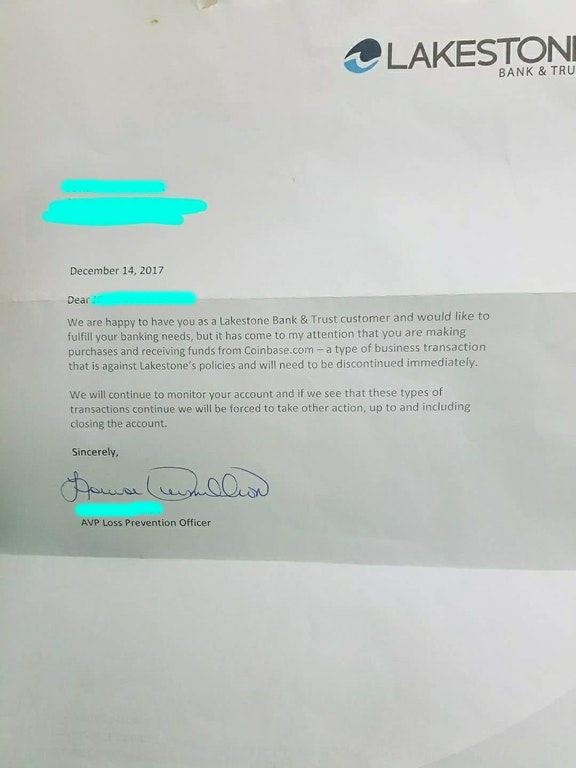

Даже если ваша биржа чётка намерена отправить деньги в ваш банк, тот может опасаться иметь какие-нибудь дела с биткоином — например, см. это письмо в адрес одного из пользователей Coinbase:

Рады видеть вас в качестве клиента Lakestone Bank & Trust и рады удовлетворить ваши запросы в банковском обслуживании, но моё внимание привлекло, что вы совершаете покупки и получаете денежные средства от Coinbase.com — этот тип бизнес-операций противоречит правилам Lakestone и должен быть прекращён немедленно.

Мы будем продолжать следить за вашим аккаунтом, и если мы увидим, что транзакции такого типа продолжаются, то будем вынуждены предпринять другие действия, вплоть до закрытия учётной записи.

(Соратники обиженного пользователя отреагировали как ожидалось — то есть набросились на страницы банка в Facebook и Yelp как бешеные культисты).

Проблема в том, что Bitcoin изначально был предназначен как средство избежать государственного контроля. Его создатели — идеалистические анархо-капиталисты, которые предполагали, что криптовалюта нужна свободным независимым гражданам, чтобы торговать между собой без угрозы государственного кражи — т.е. налогообложения.

Очевидно, что это привлекло внимание преступников, которые бесконечно изобретательны в поиске новых способов отмыть грязные деньги, а также наркоторговцев и прочих личностей, у которых проблемы с использованием обычных денег, поэтому требуется некий суррогат.

То есть биткоин был с самого начала предназначен буквально для отмывания денег и уклонения от налогов. Он не является технически анонимным — если вам действительно нужно, то можете проделать утомительную работу и отследить перемещения биткоинов в блокчейне — но ваш банк не собирается нести это бремя ради того, чтобы вы смогли обналичить немного монет.

Другая проблема в том, что пользователи Bitcoin обычно являются «серийными предпринимателями». Иногда это может означать создание ряда успешных предприятий, но чаще это хронически безработные, малоимущие и предрасположенные к мошенничеству люди. Даже если предоставят банку историю каждого биткоина, они уже входят в категорию рискованных клиентов.

(А есть ещё биткойнеры, которые уверены, что они умнее сотрудников банка, следящих за соблюдением требований. Например, эти ребята доказывают банку, что Coinbase — это сайт для коллекционирования монет. Пожалуйста, поверьте, этот трюк никогда не работает).

Как это влияет на кэшауты

Coinbase утверждает, что кэшаут осуществляется одним нажатием кнопки. Для кого-то так и есть, но слишком для многих это не так. Кэшаут может быть медленным и болезненным.

Coinbase утверждает, что кэшаут осуществляется одним нажатием кнопки. Для кого-то так и есть, но слишком для многих это не так. Кэшаут может быть медленным и болезненным.

У банков строгие требования к отчётности. Банки обязаны сообщать о крупных депозитах, а иногда отказывают в переводе, который считают сомнительным.

Это особенно касается тех, кто обнаружил старый забытый кошелёк с биткоинами — и хочет их обналичить. Знаю об одном таком случае, когда пользователь много лет назад продал автомобиль за биткоины и хотел заработать на текущем пузыре. Лучшее, что могла предложить ему биржа — отправка ежедневно по несколько тысяч долларов. Обналичка миллиона долларов по несколько тысяч не только утомительно, но ещё похоже на структурирование, когда кто-то пытается уклониться от требований к отчётности.

Клиенты американских банков в наибольшей степени подвержены этим требованиям. Как я понимаю, жителям Великобритании и Австралии проще — хотя ваш банк всё равно может отказать вам в обслуживании. Один случай в Великобритании от июля прошлого года показывает, что банк HSBC расценил транзакции от прямой продажи между пользователями на LocalBitcoins как мошеннические, а учётную запись получателя заблокировали на течение нескольких дней, пока не разобрались.

Сначала обратитесь в свой банк. Будьте готовы предоставить полную историю каждой криптомонеты, которую когда-либо получали, и откуда получены деньги на её покупку. Будьте готовы предоставить достаточную информацию налоговой инспекции. Если речь идёт о существенной сумме, найди квалифицированного бухгалтера.

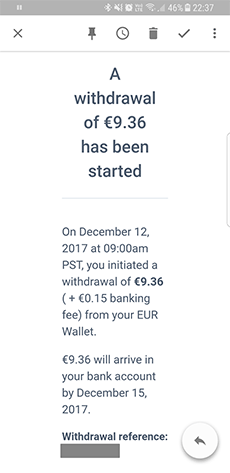

Сообщения от пользователей дают основания полагать, что если вы однажды успешно сделали кэшаут и вывели деньги, то с будущими транзакциями будет меньше проблем. Не совсем без проблем — но меньше. Скриншот справа вверху сделан пользователем из Великобритании 22 декабря 2017 года. Там уверяется, что деньги поступят до 15-го числа…

Нормы KYC/AML относятся и к биржам тоже

Биржи очень серьёзно относятся к таким вопросам, потому что проблемы KYC/AML могут отрезать биржу от всей банковской системы. И такое случалось.

Bitfinex — по-прежнему крупнейшая биткоин-биржа по объёму торгов — и её компания-учредитель Tether в апреле 2017 года лишились доступа к американской банковской системе, когда Wells Fargo, их единственный банк-корреспондент (посредник) между тайваньскими банками и их американскими клиентами, отказался обрабатывать переводы на биржу и от неё. Bitfinex подал в суд — хороший способ гарантировать, что никакие другие банки не захотят иметь с вами дело — но безрезультатно. Как выразился Фил Поттер из Bitfinex:

В прошлом у нас случались банковские сбои, мы всегда могли просто обойти проблему или решить её, открыть новые счета и так далее… зарегистрировать новое юридическое лицо, много хитростей игры в кошки-мышки.

Как подробно описано в восьмой главе моей книги, я практически уверен, что криптопузырь 2017 года начал надуваться именно таким образом — люди не могли вывести доллары США с Bitfinex, поэтому чтобы вывести средства они покупали биткоин и другие криптовалюты, толкая цену вверх.

Часть 3. Биткоин — не пирамида! Технически

«Аквариум без еды, куда продолжают прыгать рыбки, которые слышали, что там шведский стол. И для самых подлых рыб так оно и есть» (Сид Миднайт)

Итак, вы купились на пузырь. Всё будет хорошо, вы не можете потерять деньги! А если он сдувается, просто держи позицию!

Упс! Цена только что упала с $19 000 до $11 000. Что делать теперь?

В биткоине нет экономики как таковой. То есть имеется много «ценных» бумажек Bitcoin, которые могут никогда не реализоваться.

Как пузыри биткоина переносят деньги от новых участников к старым

Твиттер @Buttcoin в конце прошлого года опубликовал объяснение, как на практике работает биткоин-рынок и почему старые инвесторы, которые только что вышли в наличку, говорят новичкам просто держать позиции. Или, как они выражаются, “HODL”:

Важное примечание для новичков в биткоине: старожилы не заботятся о вас. Они активно смеются и насмехаются над вами, когда цена падает. Им нужны ваши деньги, но они ненавидят ваше присутствие.

Всякий раз, когда происходит падение или крах, если вы осмелитесь спросить, почему рынок ведёт себя таким образом, над вами будут регулярно насмехаться и говорить, что вы «не понимаете биткоин». Что в падении на 40% нет ничего нового. И почему вы, новички, вообще беспокоитесь о больших потерях?

Если ты купил по $19 000, то оплатил кэшаут кому-то другому, а сейчас этот человек будет называть тебя идиотом, если ты паникуешь о потере денег. Они будут говорить, что ты недостаточно умён, чтобы ждать и медленно наблюдать, как твой «стабильный запас ценности» годами гниёт в ожидании следующего пузыря.

Зачем держать позиции? В переводе это означает примерно следующее: «Пожалуйста, не нужно ронять цену, просто сиди и жди, пока не придут новые сосунки». Никто, покупающий в 2017 году, не считает, что биткоин заменит фиат.

Вот почему люди называют биткоин пирамидой. Каждый раз, когда этот пузырь надувается, в него втягиваются новые люди и ГОДАМИ сидят на своих биткоинах, пока рынок не нагреется и не надуется новый пузырь — и они смогут, наконец, выйти без убытка.

Денежный пул не растёт: приходит столько же, сколько уходит

Биткоин — это не кровеносная система функционирующей экономики, здесь нет кругового потока поступлений, то есть непрерывного процесса обмена товаров и услуг на деньги между субъектами экономической системы. Очень мало что вы можете купить за биткоины — даже наркоторговцы отказываются их принимать, потому что комиссия зашкаливает. У биткоина нет своей экономики.

Кошелёк с биткоинами — это не полезное хранилище капитала, который вы можете инвестировать в прибыльную экономическую деятельность и приумножить богатство. Всё, что вы можете сделать, — это снова продать их. С практической точки зрения, биткоин работает только в рамках обычной валютной системы.

Это делает биткоин инвестицией с нулевой суммой — реальные деньги на выходе никогда не будут больше, чем реальные деньги на входе. (Или немного меньше, поскольку майнеры обналичивают вознаграждение от каждого добытого блока, чтобы заплатить за электричество). Если сумма денег Х вкладывается в биткоин — такая же сумма денег X немедленно снимается другим человеком. Вот и всё, что происходит.

Опять же, вот почему показатель «рыночная капитализация» вводит в заблуждение и бесполезен. Если кто-то купил биткоины по $19 000, это никого не делает «биткоин-миллиардером», чьи биткоины можно продать по $19 000, потому что общая сумма фактических денег в системе не выросла.

Попробуйте де-факто реализовать какую-то значительную часть этих бумажных миллиардов — и вы увидите падение цены, поскольку не хватит фактических денег, чтобы обналичить всё. В какой-то момент начнётся массовый исход пользователей, и большинство из них ничего не получит за свою «прибыль».

Люди инвестируют в надежде на прибыль. Это значит, что в систему должно прийти больше денег — в схему должны быть вовлечены новые люди. Это очевидно каждому «инвестору» — им придётся вербовать.

В конце концов в системе иссякает приток «бóльших дураков», пузырь лопается и многие люди остаются мешкодержателями.

Старым инвесторам получают деньги новых инвесторов — это ключевая характеристика финансовой пирамиды. Функционально это — пирамида. Даже в том случае, если у неё нет конкретного оператора. Как толковал evilweasel на Something Awful:

Bitcoin распределяет токены среди ранних адептов именно для того, чтобы заставить их пропагандировать систему. Это автоматизированная система пам и дамп, «честная финансовая пирамида».

Главная инновация Bitcoin в значительной степени состоит в создании «честной пирамиды». Она работает благодаря тому, что ранние адепты автоматически получают прямой денежный стимул для её пропагандирования.

Ну, технически это не Понци…

Проблема с именованием Bitcoin «схемой Понци» или «финансовой пирамидой» в том, что у такой пирамиды традиционно есть главный руководитель, зарабатывающий деньги.

У Bitcoin такого нет. (И адепты очень подчёркивают это как причину не называть её финансовой пирамидой! У Сатоши Накамото, похоже, не было никаких задних мыслей при создании Bitcoin.

Даже учитывая широко задокументированные политические цели Накамото при создании Bitcoin как анархо-капиталистической версии золотого стандарта, с конспирологическими теориями о банковской системе по ходу дела — его чрезвычайно расстроило то, как фанаты обезумели жаждой наживы. Он даже просил их воздержаться от майнинга на видеокартах, потому что это помешает распространению системы на все компьютеры.

Накамото бросил проект около 2011 года, и с тех пор его миллион биткоинов лежит без движения. Но его последователи продолжают давить.

Престон Бирн описывает, как Bitcoin работает в качестве пирамиды без верхушки, которую он называет «схемой Накамото»:

Схема Накамото — это автоматизированный гибрид схемы Понци и пирамидальной схемы, где с точки зрения управления преступным предприятием сочетаются сильные стороны обеих схем и отсутствуют (в настоящее время) их слабые стороны.

Схема Накамото черпает силу из тех же вещей, которые делают пирамиды и Понци настолько убедительными. Она обещает безумный возврат инвестиций, доступна человеку с улицы практически без усилий и вербует отдельных участников в качестве новых, заинтересованных евангелистов.

Регуляторы, ослеплённые лоббированием из Кремниевой долины, рассматривали эти схемы как футуристическими и ультрасовременными, а не как то, что они представляют собой на самом деле: фабрики жертв, которые при следующем крушении породят сотни тысяч вопящих инвесторов практически без юридического ресурса из-за четырёх лет бездействия со стороны регуляторов.

Bitcoin как платформа Понци

Bitcoin является также популярной платформой для схем Понци и им подобным. История Pirateat40 подробно описана в четвёртой главе книги, но «высокодоходные инвестиционные программы» давно пользуются до глупости большой популярностью. И они привлекают опытных операторов схем Понци, таких как Сергей Мавроди из пирамиды MMM 1990-х годов, который запустил новые схемы, основанные на биткоинах.

В дальнейшем криптовалюты проявили себя немногим лучше. Когда Ethereum взял криптовалюту и внедрил смарт-контракты, самые первые контракты, написанные людьми, оказались письмами счастья, лотереями и автоматическими схемами Понци.

Что-то в криптовалютах привлекает не просто наивных простачков, но таких наивных простачков, которые думают, что Понци, письма счастья и другие откровенно мошеннические финансовые схемы — на самом деле хорошая идея.

А где есть простачки с горящими глазами — там появляются и мошенники, чтобы охотиться на них. Это новая парадигма!

Источник