![[Перевод] AMD твёрдо намерена заполучить весомую долю рынка дата-центров [Перевод] AMD твёрдо намерена заполучить весомую долю рынка дата-центров](https://habrastorage.org/webt/fj/jo/8y/fjjo8yhlbxzcyugowq6b061utc8.jpeg)

Существует одинаково положительная и отрицательная тенденция движущая всеми вычислениями: инновации требуют конкуренции, чтобы привести их в движение, а конкуренция требует инноваций, чтобы соответствовать ей.

Лучше всего это иллюстрирует рост доли Intel на рынке дата-центров за последние три десятилетия, а также взлёты, падения и возрождения конкурирующей AMD на этом же рынке. Тем не менее, для AMD этого недостаточно. Компания хочет получить даже больший «кусок пирога» дата-центров, нежели в эпоху процессоров Opteron, и руководство AMD изложило план по этому поводу.

Не будем вдаваться во все щекотливые технические подробности по поводу технологий AMD, а сразу начнём с подсчета дохода, который AMD ожидают получить на рынке дата-центров в период до 2023 года. Затем поговорим и о том, что инженеры компании сказали о её дорожных картах по CPU и GPU, о конкурентном позиционировании, которое у них появится, и на которое опирается главный исполнительный директор Лиза Су, веря в достижение поставленных целей.

В первую очередь — люди, разработки и прибыль — потом

Само собой разумеется, Лиза Су — лучшее, что случилось с AMD с тех пор, как Джерри Сандерс, генеральный директор компании с 1969 по 2002 год, основал компанию по производству чипов вместе с кучкой инженеров из Fairchild Semiconductor, также породившей и Intel среди многих других так называемых Fairchildren из Кремниевой долины. Су, возглавившая AMD в достаточно плохом состоянии в 2014 году, собрала очень хорошую команду, которая способна изменить компанию к лучшему.

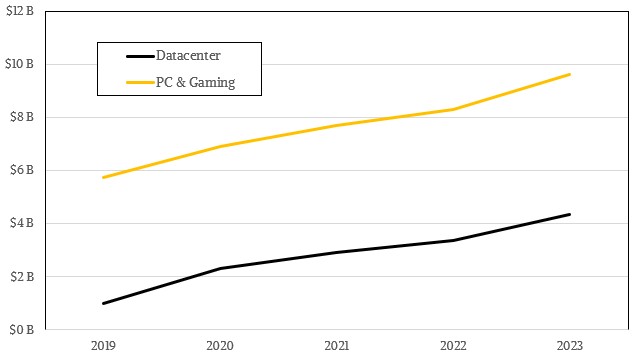

Из всех графиков, которые AMD продемонстрировали во время презентаций на Уолл-стрит, самым важным был представленный Девиндером Кумаром, финансовым директором компании. Взгляните:

Эта диаграмма важна, поскольку показывает влияние всех усилий по проектированию и продажам, предпринятых с 2015 года, когда продажи AMD составили 3,99 миллиарда долларов, в основном от чипов низкого класса и вплоть до 2019 года. Компания AMD завершила 2019 год с объёмом продаж в 6,73 миллиарда долларов, из которых чуть более 1 миллиарда было выручено за CPU и GPU, проданных для дата-центров. Остальная часть продаж компании пришлась на CPU и GPU для производителей ПК и игровых консолей. Вторая причина важности данного графика — демонстрация долгосрочного роста компании в целом до 2023 года, а также планов увеличить более чем в два раза долю своих доходов от рынка дата-центров в рамках быстро растущего общего объёма продаж.

Перейти от фактических продаж в 2019 году к ожидаемым продажам в 2023 году для AMD можно различными способами и ни Девиндер, ни Су не уточняли, что именно они намерены делать для достижения поставленной цели. Но у нас есть некоторые идеи на этот счёт.

Когда мы анализировали доходы AMD за четвёртый квартал и полный 2019 год ещё в январе, то решили, что основываясь на динамике и трудностях Intel в выходе за пределы своих 14-нанометровых процессоров Xeon SP и отсутствии дискретных графических процессоров для дата-центров, AMD сможет увеличить более чем в два раза свои доходы от дата-центров в 2020 году. Новые игровые приставки от Microsoft и Sony еще больше увеличат долю AMD. Если добавить нашу модель 2020 года к тому, что случилось в 2019 году, то в итоге мы получим примерно 20-процентный среднегодовой темп роста для всего бизнеса и более 30-процентную долю рынка в 2023 году по дата-центрам и GPU. Вот как выглядит наша модель:

Для тех кто предпочитает визуализацию — те же данные на графике:

Когда компания AMD заявила о доле продаж CPU и GPU для дата-центров размером более 30 процентов, мы отнеслись к этому пессимистично. Тем не менее, изменение процентного соотношения вполне возможно. Исходя из данных AMD, её общий доход по выходу из 2023 года составит приблизительно 14 миллиардов долларов. Как уже было сказано, мы ожидаем, что темпы роста будут выше в 2020 году и затем с течением лет будут снижаться, что вполне естественно учитывая активность Intel.

Теперь давайте рассмотрим Intel и Nvidia, которые не стоят на месте и имеют доминирующую долю в продажах CPU и GPU для дата-центров как в начале 2020 года, так и в течение последнего десятилетия. На долю Intel приходится порядка 99 процентов поставок серверных чипов и около 90 процентов доли доходов от серверов; доля доходов от серверных CPU ниже потому что есть более дорогие процессоры, но высокая цена, которую IBM может диктовать для своих Z и Power motors на самом деле компенсируется в доходах от CPU ростом продаж дешёвых серверных чипов AMD X86 и относительной долей серверных чипов Arm, продаваемых Marvell, Ampere Computing, Huawei Technology и другим компания.

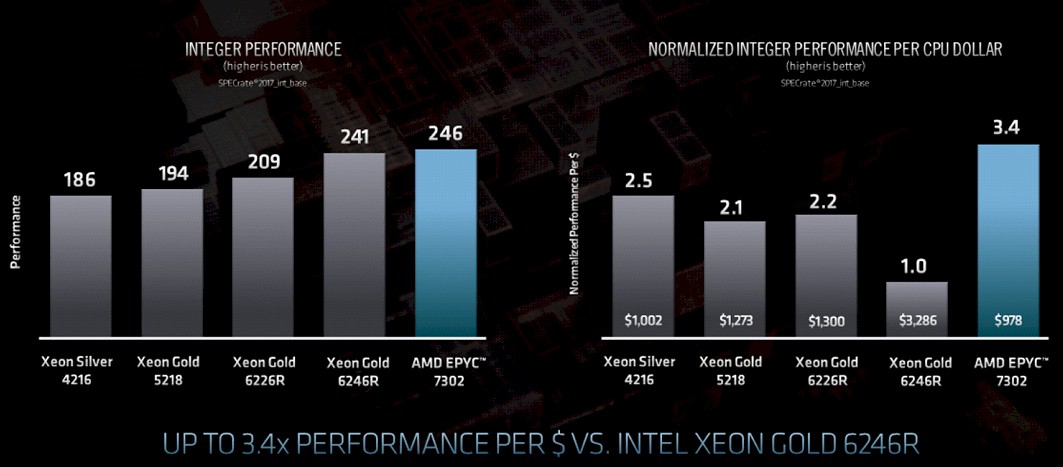

На плоском рынке [flat market], на основе текущей разницы в TCO, что AMD показывает с «Rome» Epyc 7002 серии по сравнению даже с только что обновленной «Cascade Lake R» Xeon SPs от Intel, каждый $1,00 продажи чипов Rome уменьшает прибыльность Intel Xeon SP на сумму от $1,40 до $3,40, на основе цены / преимущества в производительности, которые Форест Норрод, генеральный менеджер Datacenter and Embedded Systems Group в AMD, озвучил в своей презентации ниже:

На графике сравниваются 16-ядерные чипы которые Норрод охарактеризовал как «сердце рынка» и если усреднить показатели, то можно говорить о приблизительно $2,25 потерянных для Intel за каждые $1,00 заработанный AMD.

Во многих случаях эта экономия будет перераспределена в качестве дополнительной мощности, что еще больше снизит доходы Intel, а в других случаях — особенно если экономика остынет из-за вспышки коронавируса — она просто не будет потрачена вовсе. В любом случае, Intel ждёт удар по доходам. До сих пор Intel спасает расширение рынка серверов, с некоторыми всплесками, но, как мы уже отмечали ранее, за весь 2019 год доходы Intel в группе Data Center Group выросли всего на 2,1% до 23,48 миллиардов долларов, а операционная прибыль на деле упала на 10,9% до 10,23 миллиардов долларов. Продажи серверных процессоров в этих показателях превышают продажи материнских плат, систем, коммутаторов и другой продукции. AMD, безусловно, оказывает влияние на боттом-лайн Intel и если расходы на серверы будут сокращены, то это также начнёт вредить его топ-лайну и будет усиливаться за счёт увеличения расходов на вывод на рынок своих 10 и 7 нанометровых CPU и GPU. Пока рынок расширяется каждый может вести свой бизнес, но будет очень неприятно если рынок ужесточится — Intel потеряет доходы и прибыль в ценовой войне.

В определённой степени то же самое относится и к позиции Nvidia в вычислениях на GPU, где и AMD, и Intel попытаются получить свою долю. Nvidia может только снизить цену потеряв доходы и прибыль или удержать цены на высоком уровне, но всё равно потерять доходы и прибыль. Единственное, что до сих пор спасало Nvidia от такого влияния — это огромная программная экосистема, создаваемая более десятка лет. Сотни приложений и несметный объем собственного кода были портированы на GPU-ускорители Nvidia Tesla. Однако, стоит отметить, что те кто может контролировать свой собственный программный стек, например лаборатории Oak Ridge и Lawrence Livermore Министерства энергетики США, не слишком заботятся об этом, ведь у них есть свои собственные независимые стеки и свои собственные приложения. Если они будут работать вместе, чтобы сделать Radeon Compute Environment, или ROCm, достаточно хорошей средой, а hyperscalers и cloud builders, которые нуждаются в GPU-ускорении помогут, AMD может построить экосистему за гораздо меньшее время, чем потребовалось Nvidia. С помощью Компании Intel и AMD могут превратить узкую тропу Nvidia, ставшую грунтовой дорогой, в двухполосное шоссе, переходящее в четырехполосное, с мостами и тоннелями, более широкое и удобное для всех.

AMD ожидает, что вычислительный бизнес на базе графических процессоров Radeon Instinct будет расти намного быстрее, чем бизнес на базе Epyc CPU и это только потому, что он намного меньше. Сейчас мы считаем, что две трети доходов AMD от дата-центров генерируется благодаря Epycs, а треть — от Radeon Instincts. К 2023 году доходы от GPU могут составить намного большую часть доходов на рынке дата-центров AMD. Если AMD сможет предложить преимущество в стоимости GPU по сравнению с Nvidia (а производительность и цена систем Frontier и El Capitan предполагает, что так и будет, по крайней мере, в рамках этих больших сделок, ведь AMD всё-таки получила часть этих контрактов на GPU), тогда Nvidia определённо ощутит финансовое давление.

Многое зависит от распространённости GPU. Сейчас, по нашим оценкам, лишь от 1% до 2% серверов в мире имеют GPU-ускорение. В то время как многие имеют восемь или даже шестнадцать GPU на каждые два процессора — соотношение 1:4 или 1:8. Потребуется много больших гибридных машин, чтобы подтолкнуть продажи GPU к чему-либо даже близкому к продажам CPU на рынке серверов. Основываясь на некоторых предположениях с очень широкой погрешностью, продажи GPU для серверов в 2023 году могут быть равны продажам CPU для серверов при условии если вычисления взлетят на уровень нагрузок HPC и AI. И то, и другое будет более широко распространено в облаках и на предприятиях.

То, о чём говорим мы (и то, о чём не сказали представители AMD) — это рост бизнеса Radeon Instinct на 2 миллиарда долларов к 2023 году, что приблизительно в 6 раз больше чем в настоящее время, и, вероятно, с довольно приличной маржой. Для достижения такого результата AMD потребуется придерживаться агрессивной ценовой политики по Radeon Instinct и выиграть в объёмах рынка.

Это кажется вполне реальным, учитывая TAM, который AMD видит перед собой в 2023 году:

Достижение примерно 2 миллиардов долларов в продажах Radeon Instinct не похоже на преувеличение, ведь доля AMD на данном рынке к 2023 году уже достигнет 11 миллиардов долларов, что ровно 18 процентам выручки. TAM серверных CPU получит объём порядка 19 миллиардов долларов, а телекоммуникационное/инфраструктурное пространство составит еще 5 миллиардов долларов и будет включать в себя как CPU, так и GPU компоненты. Доля AMD в доходах от серверных CPU составит всего 2,3 процента. Это звучит абсолютно достижимо — особенно, если AMD удержит цены на низком уровне, а производительность останется высокой.

Деньги имеют значение

Еще немного математики. Если посмотреть в будущее до 2023 года и предположить что TAM по дата-центрам именно такой, каким видит его AMD — доля AMD в этом TAM, с как минимум 4.33 млрд. долларов ожидаемых продаж по математическим расчетам в таблице выше, составляет 12.4%. Всем известно, что во времена нашумевшего Opteron, AMD смог получить 20 % долю от поставок серверных процессоров, а в некоторых случаях достиг пика в 25 %. Если вычислительный TAM для дата-центров растёт на 5 процентов в год, то ближе к 2026 году у компании AMD будет около 20 процентов рынка стоимостью 40 млрд долларов, а к 2027 году у нее будет около 25 процентов рынка стоимостью 42,5 млрд долларов. Так что, по сути, компания только на одной десятой своего пути.

2019 год был чертовски удачным началом. И если грядет рецессия (как это было в конце 2007, когда к 2009 году Intel перезапустил Xeon на 64-битной платформе «Nehalem»), мы подозреваем, что в этот раз выиграет компания AMD, а не Intel. У AMD будет большая доля рынка серверных CPU и GPU.